COMMUNIQUE PUBLIC de notre bulletin mensuel GEAB (Novembre 2016). Abonnez-vous ici !

La victoire de Donald Trump à l’élection présidentielle américaine crée les conditions du changement, mais ce n’est pas encore le changement, contrairement à ce que les médias et les populistes croient. Loin d’une « révolution », l’avènement de Trump à la tête du système occidental correspond à une radicalisation de la situation ex ante. En réalité, Trump est le symptôme d’un système occidental qui n’a pas réussi à s’adapter et qui va désormais tenter de garder la main par la violence pure, ciblant les citoyens et les nations qui proposent des contre-modèles politico-économiques. La méthode va donc changer, mais les objectifs et les grands principes, non.

Parmi toutes les incertitudes qui demeurent, il nous faut maintenant comprendre les défis que cela représente pour le reste du monde, notamment pour la zone euro. En un sens, comme nous l’avions anticipé, les opportunités pour une plus grande indépendance européenne sont à saisir, mais pourront-elles l’être ?

Le dollar : hausse ou baisse ? Le paradoxe des taux d’intérêt

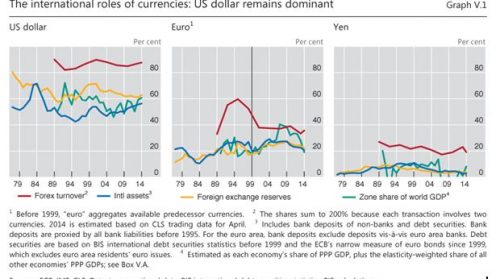

On le sait, l’euro n’a pas réussi à jouer son rôle de monnaie internationale de référence et n’a au contraire pu servir que de béquille au dollar. Il faut donc d’abord comprendre l’avenir du dollar pour anticiper celui de l’euro.

Figure 1 – Poids international du dollar US, de l’euro et du yen, 1979-2014. Source : BIS.

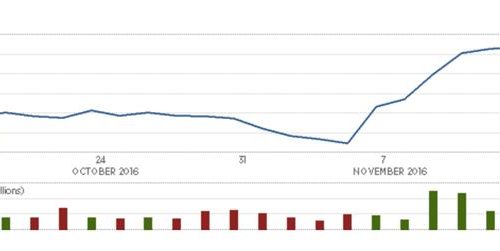

Alors que tout le monde prévoyait un effondrement des bourses et du dollar en cas de victoire de Trump, il n’en a rien été, bien au contraire. Les marchés sont en hausse car le programme du nouvel élu, aussi flou soit-il, nécessite un monceau de nouvelle dette[1], qui appelle des investissements qui iront se recycler dans les marchés financiers, voire un probable nouveau cycle de quantitative easing ou équivalent, dont on sait à quel point il profite aux bourses américaines.

Figure 2 – Évolution du Dow Jones sur un mois, hausse depuis l’élection. Source : CNBC.

La même logique a conduit les obligations US à voir leur taux d’intérêt augmenter en prévision de l’offre de dette abondante qui devra trouver preneur, et de l’inflation que ne manquera pas de provoquer la mise en place de mesures protectionnistes. Cette augmentation des taux crée ainsi un appel d’argent en direction des États-Unis devenus plus rentables, et renchérit le dollar par une demande accrue.

Alors, donné perdant, le dollar se renforcerait-il ? Est-ce compatible avec la politique que veut mener Trump ? Pas vraiment. Avec plus de barrières protectionnistes, les échanges commerciaux entre les États-Unis et le reste du monde baisseront mécaniquement, entraînant une moindre utilisation internationale du dollar et donc une baisse de celui-ci. L’impact de l’inflation prévue à cause du renchérissement des importations est, quant à lui, bien moins clair : tout dépendra en effet des taux d’intérêt qui devront plus que compenser l’inflation prévue, afin d’attirer des investisseurs. Or ces taux ne sont plus, depuis longtemps déjà, laissés à la libre appréciation du marché, depuis au moins 2009 et les actions de la Fed en particulier. Par ailleurs, pour garder la capacité d’exporter malgré les mesures protectionnistes que ne tarderont pas à leur imposer en retour leurs partenaires commerciaux, les États-Unis auront besoin d’un dollar faible.

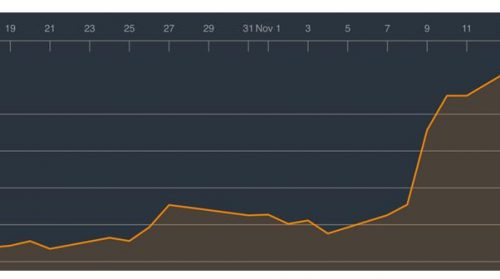

Mais ont-ils bien le choix ? Le taux d’intérêt des obligations souveraines est le mur contre lequel se heurtent les velléités contradictoires de Trump (relance keynésienne sans augmenter la dette et en baissant les impôts). Ce taux est en effet le plus révélateur du vrai sentiment des investisseurs : les États-Unis pourront-ils emprunter encore longtemps ? Un bref calcul simpliste est éclairant[2] : en 2015, le gouvernement fédéral a payé 223 milliards de dollars d’intérêt sur sa dette ; une augmentation des taux d’emprunt moyen de seulement 1 point de pourcentage sur une dette de 19 800 milliards doublerait ces dépenses. Pour les payer, il faudrait alors augmenter de plus de 5 % le budget fédéral (qui s’élevait en 2015 à 3 700 milliards), et non le diminuer comme le voudrait Trump, sans même compter les plans de relance prévus pour rénover les infrastructures. C’est si dangereux et iréaliste qu’en une semaine seulement, depuis l’annonce des résultats de l’élection, le taux des obligations à maturité de 10 ans a déjà augmenté de 0,4 point de pourcentage…

Figure 3 – Taux des obligations US à 10 ans, octobre-novembre 2016. Source : Bloomberg.

Face à ce constat, et sans parler du choc que représente une hausse des taux d’intérêt pour les entreprises et les ménages du pays dopés à l’argent facile, il n’y a guère que trois options possibles :

- sabrer dans les dépenses autres que le remboursement de la dette, en particulier les dépenses militaires ou sociales, option difficile et peu probable vu les enjeux politiques et les sommes en jeu ;

- demander à la FED de racheter les obligations via un nouveau cycle de quantitative easing ;

- faire défaut sur la dette, ce qui n’est pas une option à exclure avec un tel président…

——————————————————-

LEAP2040 Toutes les informations et archives Europe2040

LEAP2040 Toutes les informations et archives Europe2040